Kraken актуальные ссылки

Следует помнить, что Kraken будет каждые 4 часа снимать плату за открытую маржинальную позицию в размере.01-0.02. Например, вы купили биткоин по 9000 и хотите продать его по рынку при достижении цены в 9500. Двухфакторная авторизация позволяет добавить дополнительный ключ к вашему аккаунту помимо пароля. На них распространяются ограничения на пополнение счетов и взаимодействия с некоторыми финансовыми инструментами (например, фьючерсами). Несмотря на то что биржа работает с 2011 года, она ни разу не блэкспрут становилась жертвой взломов и хищений средств с кошельков трейдеров. Обязательно сохраните бэкапы Двухфакторная аутентификация на вход теперь активирована. Настройки аккаунта. Заранее спасибо! Как вывести средства с Kraken Для вывода средств с биржи Кракен мы также идем на страницу балансов. Как пополнить счёт Как вывести средства Режимы торговли Виды торговых ордеров Комиссии на Кракен Маржинальная торговля Фьючерсы Стейкинг: заработок криптовалюты. Обязательно актуализируйте перечень доступнух к OTC-торговле активов перед крупной сделкой. Kraken - самый безопасный и доступный сайт для покупки и продажи криптовалют, таких как Биткойн и Эфириум. Для пользователя эта процедура максимально упрощена, так как ему нужно просто держать монеты на бирже. Наша платформа в настоящее время работает собирает 33 кодов, которыми пользуется наше всемирное сообщество. Свопы Perpetual swap это тоже фьючерсы, но бессрочные. Нужно с осторожностью использовать этот тип ордеров, так как можно получить актив по цене хуже последней, хотя биржа Kraken регулирует проскальзывания в пределах. По мнению многих независимых агентств, криптовалютная биржа Кракен является одной из самых надежных на рынке. Для прохождения базового уровня необходимо предоставить: ФИО, адрес проживания и номер телефона. Базовые графические инструменты. В этой панели можно выставить Stop-Loss и Take-Profit. Он вам понадобится, если вы потеряете устройство или будете менять его. Криптовалюта Также счет можно пополнить в любом цифровом активе из листинга биржи. Лимитная цена это цена, по которой ордер будет выставлен. Как пополнить счёт на Кракен Для пополнения счёта перейдите на страницу балансов и у нужной фиатной валюты или криптовалюты нажмите на кнопку депозит. Сгенерировать API-ключи можно в соответствующем разделе Личного кабинета. Ставка зависит от актива, который берется в кредит: Таблица комиссий по маржинальным позициям Маржинальная торговля доступна после прохождения базового уровня верификации. В сутки и 500 тыс. Пароль. Как зарегистрировать счет для торговли фьючерсами? На этой платформе отдельный от основной биржи кошелек, а также действует другая партнерская программа. Если маржинальная торговля недоступна для этой пары, полоска будет неактивной. Вы можете добавить дополнительные степени защиты и на другие операции: переводы, трейдинг, глобальные настройки с помощью мастер-ключа. Ордер сработает, только если котировки дойдут до этого уровня. Попытки авторизации с другого смартфона или ПК будут пресечены сообщением об ошибке. Перед отправкой ответов нужно согласиться с политикой конфиденциальности и пользовательским соглашением. Более того, на официальном сайте биржи Kraken регулярно публикуются результаты аудита Proof of Reserve, подтверждающие наличие у организации капитала для обеспечения объема торгов и выплат пользователям средств. Правило относится к пополнениям фиатными валютами, за исключением тех случаев, когда банк-корреспондент выставляет более высокие требования к минимальной транзакции. Комиссии и лимиты Kraken На платформе действуют также пределы максимального объема транзакции. Его официальный запуск запланирован в конце 2021 года в США. Комиссии на Kraken Страница с актуальными комиссиями находится по ссылке. Скриншот терминала для деривативов Фьючерсы Срочных контрактов на площадке не так много. Уровни верификации на Кракен: Базовый уровень доступен ввод и вывод криптовалюты (ограничение на вывод до 5000 в день, эквивалент в криптовалюте). Это всплывающее меню, в котором можно выставить ордер, совершить пополнение или снять деньги со счета.

Kraken актуальные ссылки - BlackSprutruzxpnew4af union com

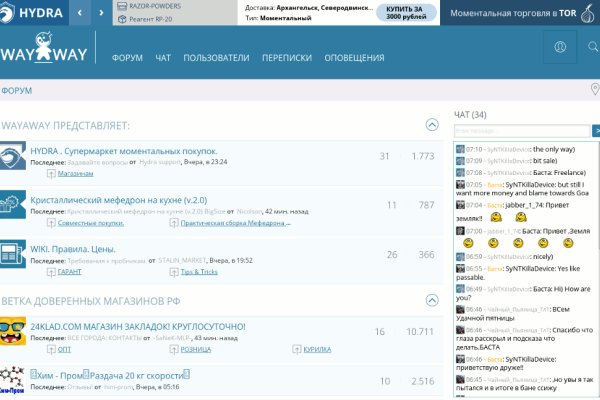

, что это скам и очищенные биткоины так и не при приходят их владельцам. Даркнет рынок России 1 - вход. Kraken актуальные ссылки - Кракен онин Это если TOR подключён к браузеру как socks-прокси. Инструкция. Ссылки на kraken телега. Почему не работает kraken. Kraken официальный сайт tor. Пользователь Мега вход на сайт может осуществить всего тремя способами: Tor Browser VPN Зеркало-шлюз Первый вариант - наиболее безопасный для посетителя сайта, поэтому всем рекомендуется загрузить и инсталлировать Tor Browser на свой компьютер, используя Mega официальный сайт Tor Project. Сохраните в закладки и переходите только по официальным ссылкам кракен. Если вы не имеете опыта в работе с даркнетом на сайте есть консультанты, которые помогут настроить Tor и ваше оборудование для безопасной работы. Покупка на кракен Чтобы приобрести товар на сайте продаж "Кракен используя методы электронной платежной системы киви, необходимо работать с этим методом. Бесплатное размещение доступно для продавцов с подтвержденной деятельностью на других бордах, либо на kraken. Проект существовал с 2012 по 2017 годы. Активная ссылка кракен kraken ssylka onion. Kraken ссылка - используем актуальные адреса для входа Кракен сайт в даркнете - перспективный маркетплейс, где работает более 400 магазинов, предлагающих всевозможные товары и услуги. Onion - SwimPool форум и торговая площадка, активное общение, обсуждение как, бизнеса, так и других андеграундных тем. Onion, а они сетью Тор уже не поддерживаются и соответственно зайти на них используя Tor браузер уже не получится. Однако, даже при использовании. Программное обеспечение. Криптовалюты: Bitcoin, Ethereum, Ripple, Litecoin и другие. Раздача купонов kraken на форуме каждый день! Актуальные ссылки на зеркала Kraken. Статья 327 УК РФ лишение свободы на срок до двух лет. Вот где Тор пригодится. Самые актуальные ссылки на даркнет площадки в Tor и Клирнет. «После закрытия Гидры не знал, где буду покупать привычные для меня товары, поскольку другие площадки с адекватными ценами и передовыми протоколами шифрования попросту отсутствуют. Kraken - официальный переходник (vpn) kraken - для tor-браузера. Подтвердить операцию. Freenet это отдельная самостоятельная сеть внутри интернета, которая не может быть использована для посещения общедоступных сайтов. Не получается зайти на Кракен, что делать? Просто переведите криптовалюту или фиат из другого кошелька (банковского счета) в соответствующий кошелек Kraken? Скорей. Дружелюбным его никак не назовешь. Комиссии на своп торги на бирже Kraken Отметим, что при торговле в паре со стейблкоинами комиссии будут куда более привлекательными, нежели в паре с фиатом. DuckDuckGo крупнейшая поисковая система в даркнете, которая не использует трекеры и не собирает ваши личные. Адрес kraken Онион в Тор содержит интегрированное веб-зеркало, которое совмещено с интернет-шлюзом, соединяющим юзера с официальным вебсайтом. Ссылку на Kraken можно найти тут kramp. Надежная авторизация на сайте omg Подбирая в сети специфические вещи, юзер в итоге сталкивается ссайтом омгру. Действует на основании федерального закона от года 187-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам защиты интеллектуальных прав в информационно-телекоммуникационных сетях». Заполните соответствующую форму и разгадайте хитрую капчу для входа в личный аккаунт: Чтобы проверочный код входа приобрёл более человеческий вид, потяните за голубой ползунок до тех пор пока не увидите знакомые символы.

Множество Тор-проектов имеют зеркала в I2P. Начнём наверное с того, что это самая безопасная, анонимная и отказоустойчивая платформа для покупок в даркнете. Поисковики Настоятельно рекомендуется тщательно проверять ссылки, которые доступны в выдаче поисковой системы. Автоматическое определение доступности сайтов. Курьер доставляет товар на определенное место путем клада или прикопа, а потом отправляет точные координаты и фотографии этого места покупателю. Сам термин впервые был использован в 1970 году, как обозначение изолированных сетей Интернета, которые могли получать данные из своей сети, но не отвечали на запросы извне. Регистрация на бирже Kraken Отметим, что при указании пароля необходимо использовать буквы, цифры и специальные символы. А чтобы не потерять их, поместите себе в закладки. На главной странице Gidra вы всегда увидите проверочный код, который нужно ввести правильно, в большинстве случаев требуется более одной попытки. Двухфакторная авторизация позволяет добавить дополнительный ключ к вашему аккаунту помимо пароля. Вход Для входа на Мега нужно правильно ввести пару логин-пароль, а затем разгадать капчу. Кракен сайт официальный. В среднем режиме можно выбрать кредитное плечо, назначить дату активации и условия для отмены ордера, выбрать валюты для оплаты комиссии и активировать опцию условного лимит-ордера. Рейтинг продавца а-ля Ebay. Программное обеспечение. Языке, покрывает множество стран и представлен широкий спектр товаров (в основном вещества). Дополнительно в связке с ним используйте ВПН. Компания активно продвигает себя как сервис для доступа к онлайн-кинотеатрам Hulu и Netflix, а также сотрудничает c отечественным «Турбофильмом». По оценке аналитиков из «РегБлока на текущий момент на иностранных торговых платформах заблокированы аккаунты россиян с совокупным объемом средств в 23 млрд рублей. 2qrdpvonwwqnic7j.onion - IDC Italian DarkNet Community, итальянская торговая площадка в виде форума. Завершив регистрацию, клиент может смело приступать к изучению ассортимента сайта. При необходимости настройте дополнительные параметры доступа. Вы можете получить более подробную информацию на соответствие стандартам Вашего сайта на странице: validator. Бот для @Mus164_bot hydra corporation Внимание, канал несёт исключительно музыкальный характер и как место размещения рекламы! Onion - Verified зеркало кардинг-форума в торе, регистрация. Учи. Регистрация При регистрации учетной записи вам предстоит придумать логин, отображаемое имя и пароль. Ссылка крамп для тор оригинальная - kraken.